ПРОИЗВОДСТВО МОРОЖЕНОГО В РОССИИ

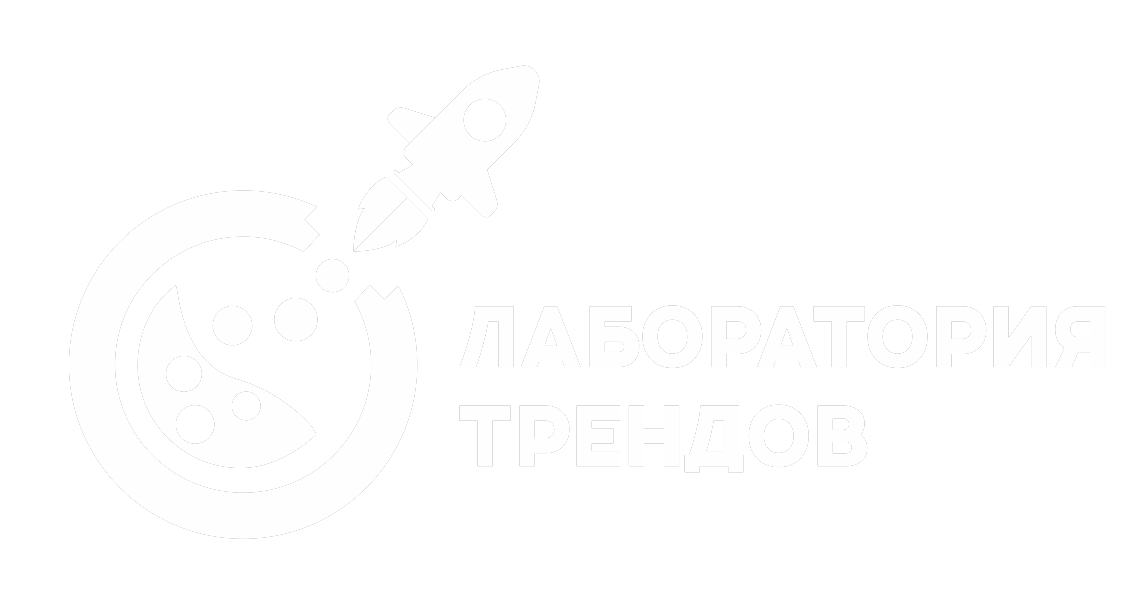

Объемы производства мороженого и замороженных десертов в России в 2018 году стали наиболее высокими за период анализа с 2010 года, превысив показатель 2016 года (рис. 1). Прошедший год стал для российских производителей мороженого очень успешным. Во многом этому поспособствовало теплое лето в регионах, на которые приходится существенный объем потребления мороженого (прежде всего, Москва и Санкт-Петербург). Как мы и прогнозировали в сентябре, годовой рост производства составил почти 12%. В январе 2019 года производство продолжило расти и составило 19,9 тыс. тонн, что на 22,1% больше, чем в 2018 году.

Рис. 1. Динамика производства мороженого и замороженных десертов в РФ, тыс. тонн (по данным Росстата)

С учетом того, что доля импорта и экспорта на российском рынке невелика, условно объем производства может быт принят равным объему рынка. По итогам 2017 года в денежном выражении объем рынка, по нашей оценке, составил около 150 млрд. руб. В 2018 году – 175-180 млрд. руб. (+17-20%) за счет роста потребления и увеличения потребительских цен.

Производство в 2018 году выросло по всем федеральным округам, кроме Северо-Кавказского федерального округа, падение по нему оставило 37%. Основной вклад в рост производства внесли два округа – Южный федеральный округ вырос на 17,9%, Приволжский федеральный округ – на 34%. Это связано с активным развитием региональных производителей. По сравнению с 2017 годом совокупное российское производство выросло на 46,6 тыс. тонн (см. рис. 1), ЮФО обеспечил 18,2% прироста, ПФО – 59,1%.

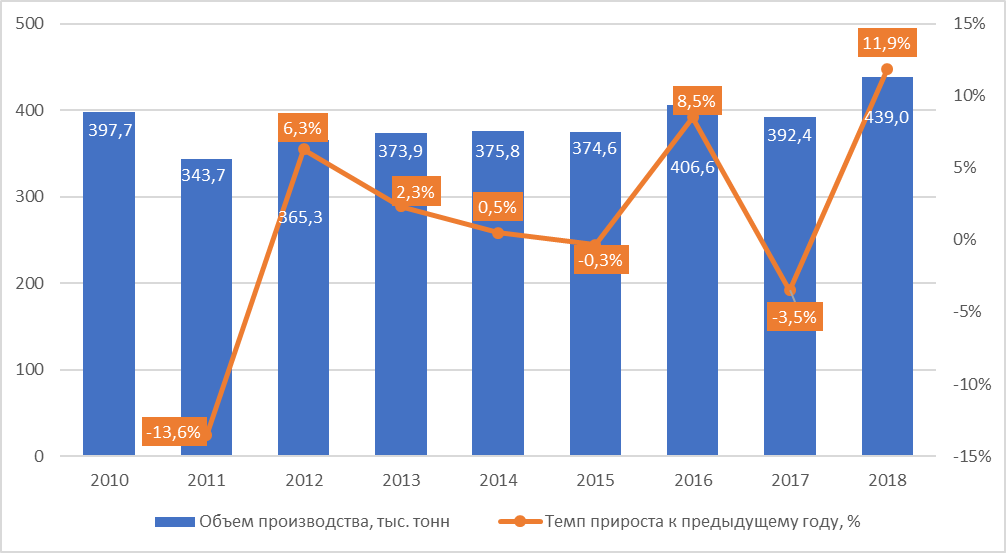

Структура производства мороженого по федеральным округам представлена на рис. 2. Рост производства приводит к росту структурных долей Приволжского и Южного федеральных округов – 24,7% (+4,1 п.п.) и 12,7% (+0,7 п.п.) соответственно по итогам 2018 года.

Рис. 2. Структура российского производства мороженого и замороженных десертов, тыс. тонн (по данным Росстата)

На тройку лидеров по производству (Сибирский, Приволжский и Центральный федеральные округа) совокупно приходится 67,2% в общей структуре выпуска мороженого по итогам 2018 года. Этот показатель растет (+1,9 п.п. к показателю 2017 года). Это позволяет говорить об увеличении географической концентрации российского производства.

ПОТРЕБИТЕЛЬСКИЕ ЦЕНЫ И ЦЕНЫ ПРОИЗВОДИТЕЛЕЙ НА МОРОЖЕНОЕ

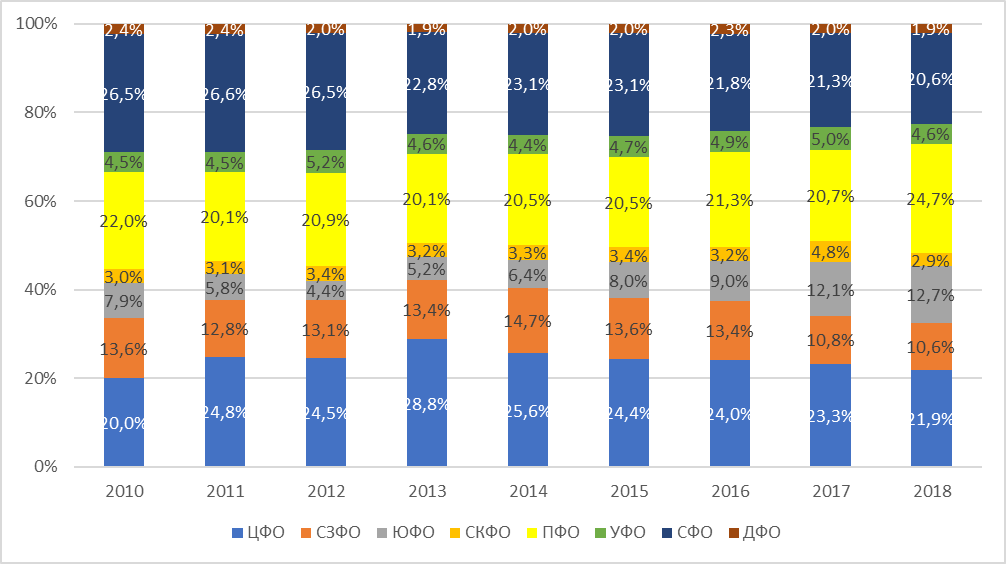

Потребительские цены на мороженое ежегодно растут. Анализ проведен на примере мороженого сливочного, наивысший темп роста цены на которое за анализируемый период пришелся на 2016 год под влиянием экономического кризиса и введением санкций, что отразилось на стоимости сельскохозяйственного сырья и других ингредиентов для производства мороженого, закупаемых, в том числе, за рубежом. Под влиянием стабилизации экономической ситуации темп роста цен замедляется.

Динамика средних потребительских цен за 1 кг сливочного мороженого представлена на рис. 3.

Рис. 3. Средняя потребительская цена за 1 кг сливочного мороженого в РФ, данные по состоянию на январь соответствующего года, руб./кг (данные Росстата)

Самые высокие потребительские цены на мороженое традиционно фиксируются в Москве (+212.17 руб. к среднероссийской потребительской цене в январе 2018 года) и Санкт-Петербурге (+177,51 руб.), самые низкие – в Северо-Кавказском федеральном округе (-92,65 руб.) и Приволжском федеральном округе (-74,78 руб.) (таблица 1).По причине наиболее высоких цен, соответственно, и более высокой доходности, рынки Москвы и Санкт-Петербурга наиболее интересны для производителей и импортеров мороженого. В связи с этим потребители этих ЦФО и СЗФО, а также городов-миллионников, где оперируют федеральные сети, имеют более широкий выбор мороженого и замороженных десертов, чем жители других городов.

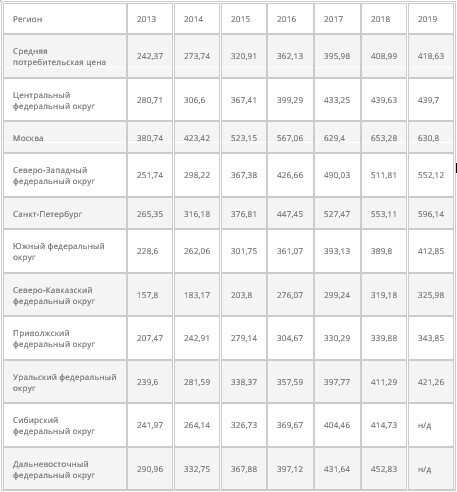

Таблица 1 – Средние потребительские цены за 1 кг сливочного мороженого, данные по состоянию на январь соответствующего года, руб./кг (по данным Росстата):

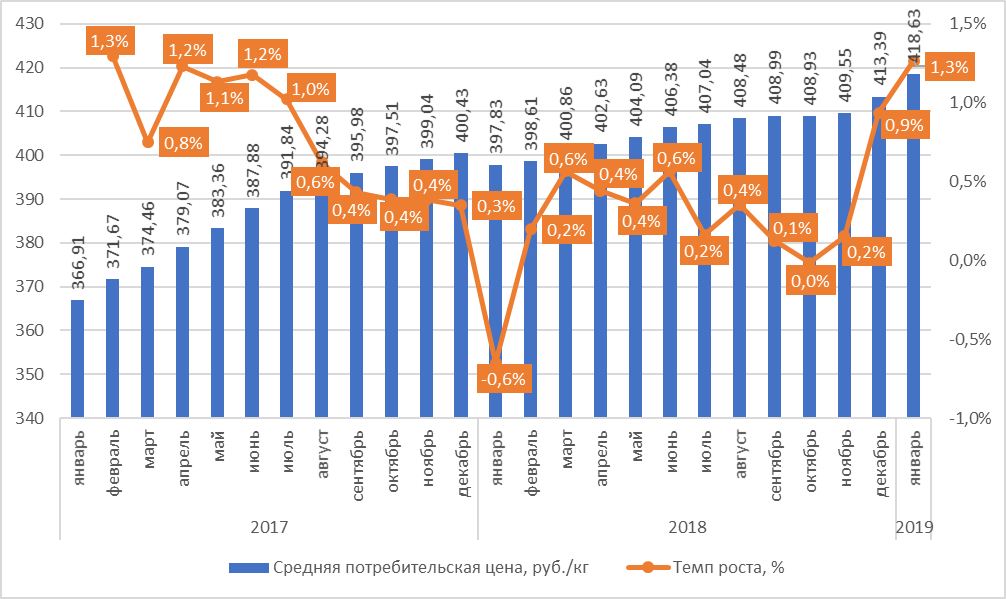

Динамика средних потребительских цен на мороженое сливочное в 2017-2019 годах отражена на рис. 4. За анализируемый период (январь 2017 года – февраль 2019 года) рост средней потребительской цены в России составил 14,8%. Наибольший рост приходился на первую половину 2017 года. За 2018 год (с января по декабрь) средняя цена выросла на 3,9%. По отношению к январю 2018 года цена в январе 2019 года выросла на 5,2%.

Рис. 4. Средняя потребительская цена сливочного мороженого в РФ в 2017-2019 годах, руб./кг (по данным Росстата)

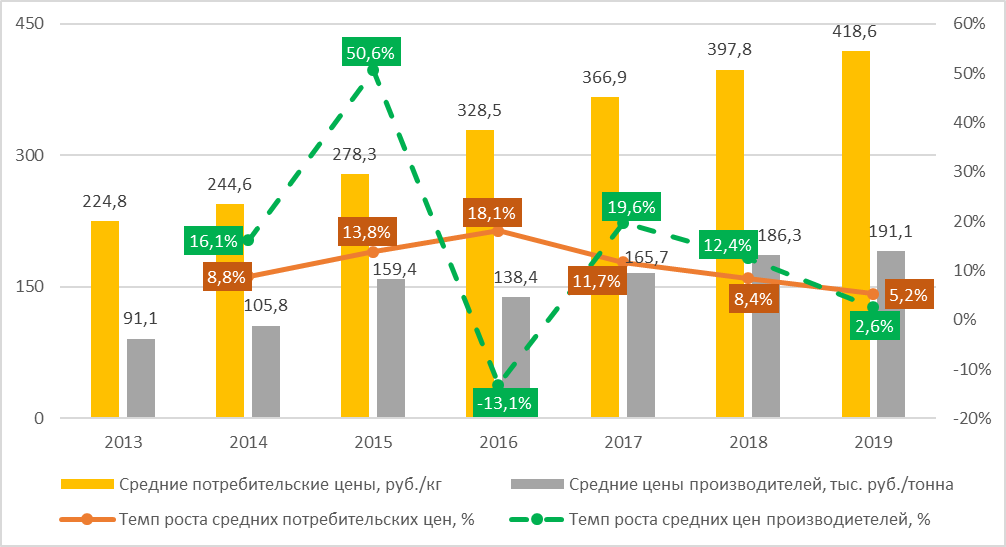

Сопоставление динамики средних цен производителей и средних потребительских цен в России в 2013-2019 годах по состоянию на январь соответствующего года представлено на рис. 5.

Рис. 5. Средняя цена производителей мороженого и десертов замороженных (руб./кг) и средних потребительских цен на мороженое сливочное (руб./кг), по состоянию на январь соответствующего года, РФ (по данным Росстата)

В анализируемом периоде темпы роста средних цен производителей выше темпов роста средних потребительских (полочных цен). Это позволяет говорить о том, что розница сдерживает рост цен, что отрицательно сказывается на доходности производителей.

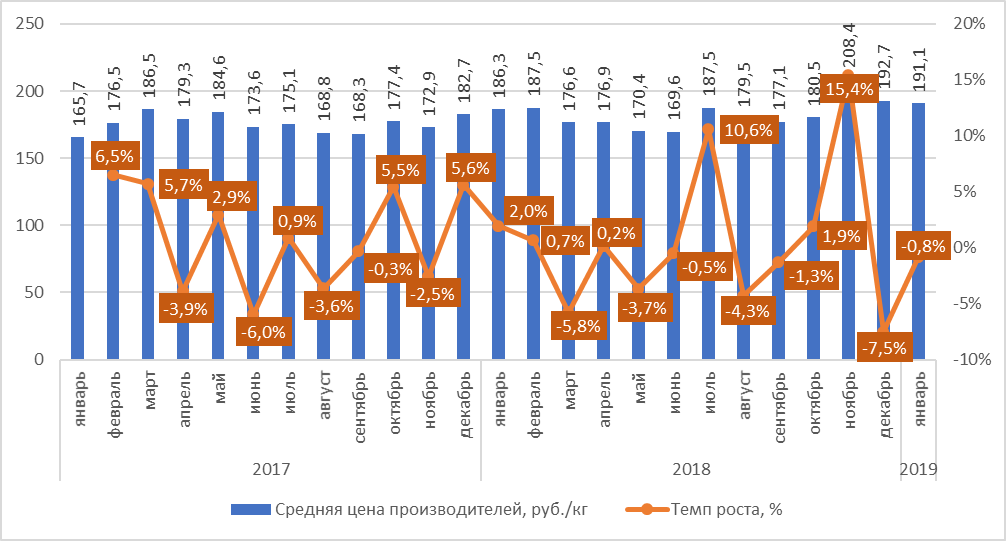

Динамика средних цен производителей на мороженое в 2017-2019 годах представлена на рис. 5.

Рис. 5. Средняя цена производителей за 1 тонну мороженого в РФ в 2017-2019 годах, тыс. руб./тонна (по данным Росстата)

Сопоставление данных рис. 4 и 6 позволяет говорить о том, что темпы роста цен производителей были менее стабильными, регулярно переходя из «минуса» в «плюс». В результате этого за 2018 год цена выросла на 14,1%, в январе 2019 году к январю 2019 года – на 2,6%. По итогам 2018 года цены производителей росли выше розничных цен (14,1% и 3,9% соответственно), т.е. в данном периоде производители теряли свою доходность.

ДИНАМИКА ЦЕН НА СЫРЬЕ (СЫРОЕ МОЛОКО)

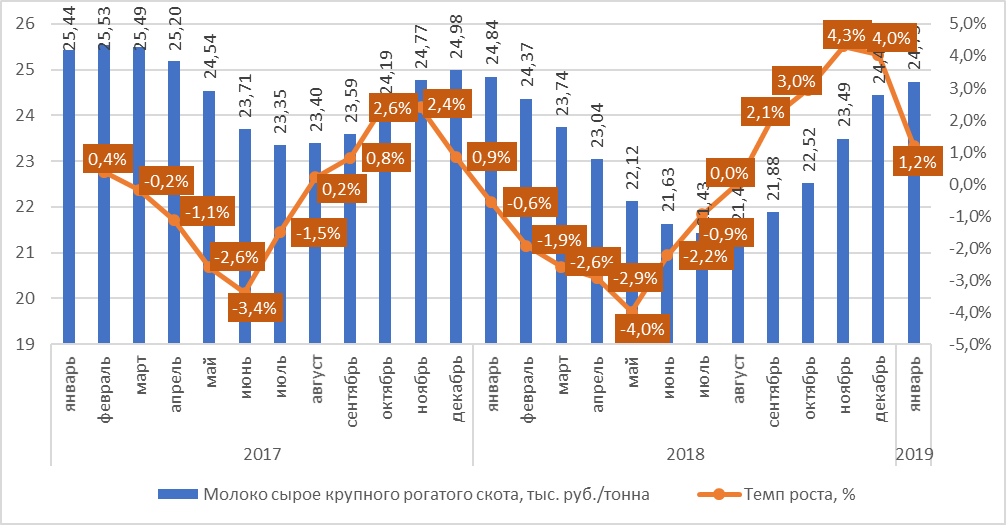

Поскольку молоко является одним из основных ингредиентов для производства мороженого, была проанализирована динамика цен на сырое молоко (рис. 6).

Рис. 6. Средние цены производителей на молоко сырое крупного рогатого скота, реализуемое сельскохозорганизациями, руб./тонна, РФ (по данным Росстата)

Динамика цен показывает традиционную сезонность. Показатели 2018 года близки к показателям 2017 года – не наблюдается существенных изменений. Средняя цена в 2017 году составила 24,5 тыс. руб./тонна, в 2018 году – 22,9 тыс. руб./тонна, падение составило 8%. Это позволяет говорить о том, что рост цен производителей в 2018 году был связан, прежде всего, с очередными колебаниями курсов валют и увеличением стоимости ингредиентов для производства мороженого.

ИМПОРТ И ЭКСПОРТ

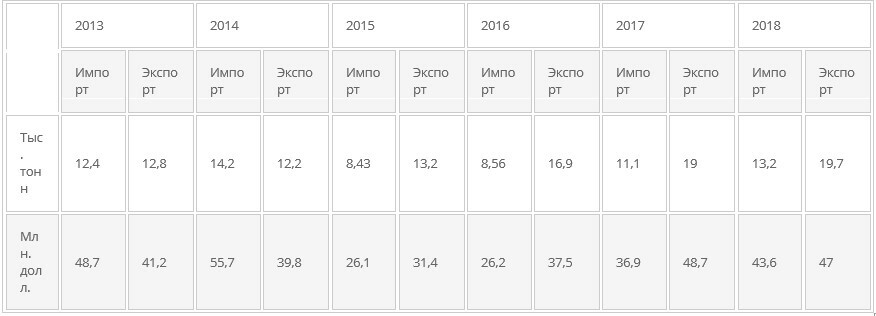

Изменение экспорта и импорта мороженого в 2013-2018 годах представлено в таблице 2.

Таблица 2 – Данные по экспорту и импорту мороженого в 2013-2018 годах (по данным Федеральной таможенной службы)

В 2015 году импорт упал на 40,6% в натуральном выражении и на 53,1% в денежном. Экспорт при росте в натуральном выражении вырос на 8,2%, но в денежном выражении упал на 21,1%. Начиная с 2016 года, импорт начал восстанавливаться и растет и в натуральном, и в денежном выражении. Это связано с тем, что постепенно восстанавливаются объемы потребления.

В 2018 году по сравнению с 2017 годом экспорт вырос на 3,7% в натуральном выражении и сократился на 3,5% в денежном выражении, импорт вырос на 18,9% и 18,2% соответственно. Несмотря на это, экспортные объемы превышают импортные в натуральном выражении, в денежном выражении разрыв существенно меньше. Это связано с тем, что импортируется в Россию преимущественно мороженое среднего и высокого ценовых сегментов.

Основной объем импорта приходится на Беларусь – 35,5% в денежном выражении в 2018 году (32,6% в 2017 году), Францию – 24% (19,7%), Украину – 8,6% (11,2%), Швейцарию – 8,2% (10,1%) и Латвию – 5,9% (7,9%). В 2018 году на эти пять стран приходилось 82,2% импорта, в 2017 году – 81,5%. Наибольший объем импорта в денежном выражении приходился на Московскую область – 31% (32% в 2017 году), Москву – 24,5% (25,9%) и Санкт-Петербург – 21,5% (17,3%). На эти регионы, являющиеся основными российскими рынками мороженого) приходилось 77% импорта (75,3% в 2017 году).

Основной объем экспорта мороженого осуществлялся в 2018 году в Казахстан (38% в денежном выражении и 36,5% в 2017 году), Монголию (11,7% и 11,3%), Украину (10,5% и 14,1%), Китай (8,7% и 10,5%) и Беларусь (5,9% и 4,6%). Доля пяти основных стран-импортеров сократилась в 2018 году с 77% до 74,8% за счет увеличения объемов экспорта в другие страны. Ключевыми регионами-экспортерами в 2018 году в денежном выражении (67,5% экспорта) стали Москва – 40,1% (за счет расположения головных офисов компаний и оформления таможенных деклараций, 33,6% в 2017 году), Новосибирская область – 8,4% (8,6%), Краснодарский край – 6,5% (6%), Ростовская область – 6,5% (2,1%) и Татарстан – 6% (5%).

Сопоставление результатов экспортно-импортных операций и объемов внутреннего производства позволяет говорить о том, что объем рынка в 2018 году составил 432,5 тыс. тонн, что на 12,5% больше показателя 2017 года (384,5 тыс. тонн).

Доля импорта составляет 3% от внутреннего производства, доля экспорта – 4,5%. Это подтверждает, что объем рынка примерно равен объему внутреннего производства. Во многом этом связано с практически полной самообеспеченностью России за счет внутреннего производства.

Импортная продукция имеет существенно более высокие цены, чем российская, поэтому реализуется она преимущественно через канал супермаркетов и гипермаркетов, расположенных в Москве, Санкт-Петербурге и крупных региональных городах, где население имеет более высокий уровень доходов.

Объем рынка мороженого Москвы и Московской области составляет, по нашим оценкам, от 85 до 90 тыс. тонн. Приводимые в разных источниках данные об объеме рынка в размере 60 тыс. тонн, рассчитанные через потребление на душу населения в 3 кг мороженого в год, являются заниженными.

Наша аналитика по другим потребительским рынкам продуктов питания «необязательного потребления» показывает, что потребление на душу населения в Санкт-Петербурге выше среднероссийского в среднем на 20-25%, а в Москве – еще на 15-20% выше, чем в Санкт-Петербурге.

Таким образом, московское потребление будет составлять 4,3-4,5 кг. Исходя из этого и рассчитывается объем рынка. Похожие показатели могут быть получены при расчете объема рынка через коэффициенты на основе показателей внутреннего производства в Московской области, а также данных об импорте и экспорте.

Опубликовано в журнале «Мороженщик России» № 2-2019