Российский рынок вслед за рынками других стран начинает активное движение в сторону новых потребностей потребителей, формирующихся под влиянием различных факторов.

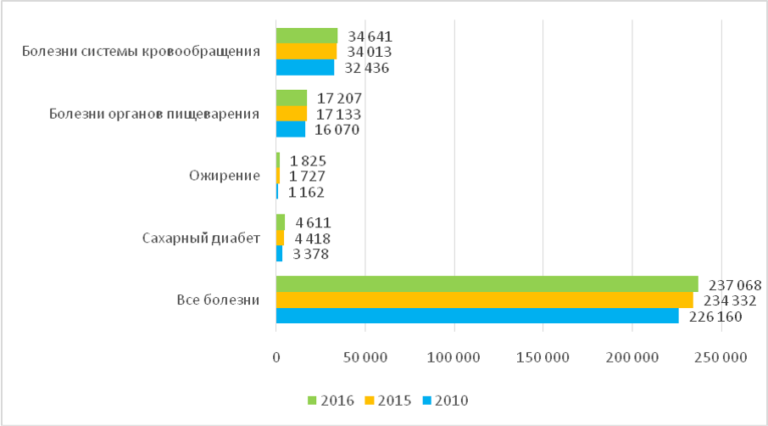

В ряду ключевых факторов – рост заболеваемости населения, который стимулирует спрос на продукты питания для профилактики различных заболеваний и на лечебное питание (рис. 1).

По данным глобального исследования Nielsen, 67% потребителей в России активно следят за своим рационом, чтобы предотвратить различные болезни, а 39% респондентов ограничивают количество сахара и жиров в своем рационе. Изменение диетических привычек оказывает прямое влияние на покупательское поведение: 74% россиян внимательно изучают состав продуктов питания и напитков прежде, чем приобрести их. При этом около 70% россиян заявляют о готовности платить больше за продукты, которые не содержат нежелательных элементов.

Рисунок 1. ДИНАМИКА ЗАБОЛЕВАЕМОСТИ НАСЕЛЕНИЯ РОССИИ, тыс. чел.

Источник: данные Росстата

Немаловажную роль играют растущая популярность занятий спортом и здорового образа жизни в больших городах. При этом проводится активная пропаганда здорового образа жизни и поддержка спорта на государственном уровне.

Растущая скорость жизни городского населения оставляет все меньше времени на приготовление и прием пищи, что стимулирует спрос на быстрые и, в том числе здоровые, перекусы.

Набирают популярность услуги специалистов-диетологов и профессиональных фитнес-тренеров по похудению и контролю веса.

Наконец, значимым фактором, влияющим на изменение потребительского поведения, является активная деятельность производителей в сфере R&D (Research & Development) и продвижения инновационных продуктов питания, позволяющая им формировать спрос и переманивать потребителей от конкурентов.

Если еще несколько лет назад можно было говорить только об отдельных здоровых продуктах или нишах на российском рынке продуктов питания, то сегодня «здоровые тренды» проникли практически во все товарные категории. Эта ситуация полностью соответствует трендам зарубежных рынков, на которых сегодня наблюдается бум спроса на продукты health & wellness, включающие в себя следующие группы:

- полезные снеки, которые уже перешагнули из категории батончиков-мюсли в отдельную большую товарную категорию, включающую в себя целый спектр продуктов питания для перекуса, в том числе напитки (фруктовые и ореховые смеси, смузи, молочные коктейли с высоким содержанием белка и низким содержанием жира, протеиновые батончики, печенье со злаками и другие) (например, фруктово-ореховые смеси (боксы) Brainfoods, протеиновые батончики Bionova, печенье со злаками «Хлебный Спас»);

- продукты, обогащенные витаминами и жирными кислотами (например, яйца куриные с омега-3 или селеном – например, яйцо куриное «Экстра Омега-3 Актив» птицефабрики «Роскар» или яйцо куриное «Синявинское Эффект» с селеном);

- продукты, обогащенные пробиотиками и пребиотиками (кисломолочная продукция, каши для взрослых, детское питание, чипсы, соки и другие – например, сухая смесь «Ресурс Оптимум» с пре- и пробиотиками компании Nestle для взрослых и детей старше 7 лет, нектар «J7 Тонус» с пребиотиками компании PepsiCo, йогурт Danone «BIO-баланс» и био-йогурт «Полезные продукты» с пробиотиками);

- хлеб и хлебопродукты с содержанием орехов, семян, сухофруктов, ржаной обдирной муки, отрубей, цельнозерновой муки и другого (например, хлеб «Геркулес» производства «Хлебного дома» или хлеб «Harry’s» с отрубями);

- продукты «без …», то есть не содержащие сахара (например, протеиновое мороженое без сахара «Прольче», мороженое «Чистая Линия» Пломбир без сахара с медом), консервантов, глютена (например, хлебцы без глютена амарантовые «Di&Di»), искусственных красителей и ароматизаторов (например, кетчуп Mr.Ricco Pomodoro Speciale), лактозы (например, безлактозное молоко Valio Eila и безлактозное мороженое IceCro Vegan), в том числе продукты clean label;

- продукты с пониженным содержанием сахара, соли или жира (например, кондитерские изделия или майонезы – например, бульон «Gallina Blanca» пониженным содержанием соли, майонез Calve Легкий 20%, «Карат» Домашний легкий);

- продукты питания для вегетарианцев, веганов и сыроедов, число которых в России с каждым годом увеличивается (согласно исследованию Mintel Global Food and Drink Trends 2017, количество веганских продуктов питания и напитков в мире в 2016 году увеличилось на 257% по сравнению с 2012 годом);

- растительные продукты с высокой концентрацией полезных веществ, или суперфуды, пока еще мало популярные в России (ягоды годжи, киноа, чиа и другие);

- продукты питания с морскими водорослями (например, лапша из ламинарии, пришедшая на смену традиционной пшеничной лапше), набирающие популярность за рубежом (например, Чипсы-Нори из морских водорослей Sen Soy или чипсы Fine Life из водорослнй нори с оливковым маслом);

- напитки, заменяющие традиционный кофе (например, «золотой» противовоспалительный латте-напиток с куркумой, кокосовым маслом, имбирем, черным перцем, корицей, медом и несладким растительным молоком);

- спортивное питание для массового потребления, а не только для профессиональных спортсменов;

- органические продукты, производимые без химических удобрений, гербицидов, пестицидов, а также ГМО, красителей, стабилизаторов, загустителей, замены молочного жира на растительные жиры и тому подобное (продукты торговых марок «Урбеч», Ecor, Geo Goods и Fitnessier и др.);

- ферментированные продукты, полезные для здоровья кишечника и пищеварения (мисо, кичи, квашеная капуста и другие);

- травяные продукты, пока практически не представленные в России, но, согласно новому исследованию от компании Technavio, входящие в тройку ключевых трендов мирового рынка продуктов здорового питания наряду с ростом потребности в пробиотических, натуральных и функциональных продуктах и интересом потребителей к инновационной упаковке.

Несмотря на приведенную выше классификацию, на сегодняшний день в России и за рубежом нет единого понимания, какие именно виды продуктов относятся к рынку здорового питания. Связано это прежде всего с тем, что динамичное развитие рынка ежегодно приводит к появлению новых видов продуктов. Кроме того, все участники рынка признают, что одной из существенных сложностей является отсутствие однозначного понимания термина «здоровое питание» и государственного регулирования рынка в вопросах его сертификации. Исходя из этого, достоверно оценить объем рынка продуктов для здорового питания крайне сложно.

Обзор ассортимента продуктов для здорового питания позволяет выделить две принципиально разные группы, развитие которых в перспективе будет идти параллельно:

- традиционные продукты питания (отрасли), реагирующие на изменения в моделях поведения потребителей с помощью новых продуктов, базирующихся на традиционном ассортименте (например, хлеб, йогурты, кондитерские изделия и другие);

- «здоровые» продукты питания, то есть новые продукты, которые разрабатываются специально под запросы целевой аудитории (например, протеиновые батончики для спортсменов, диабетические продукты и другие).

Продукты для здорового питания располагаются в среднем и высоком ценовых сегментах. Использование натуральных ингредиентов (в том числе, ароматизаторов, консервантов, красителей, экстрактов, качественных сублиматов и другого), обогащение витаминами и микроэлементами, особые технологии производства и инновационная упаковка приводят к тому, что стоимость таких продуктов составляет иногда в 1,5–2 раза больше, чем цена «простых» аналогов. Например, это очень заметно на рынке молочных продуктов и хлебобулочных изделий.

Важно отметить, что кризис и санкции стали двигателем для российских производителей – ежегодно появляется все больше отечественных продуктов для здорового питания в разных категориях, составляющих достойную замену импортным. Однако важно отметить, что флагманами данного рынка остаются зарубежные производители, локализованные в России (Mars, Nestle, Danone и другие). Именно они первыми приносят на российский рынок новинки (например, «Активия Drink & Go» (Danone)).

Как показывают результаты наблюдений за динамикой проникновения зарубежных продуктовых трендов на российский рынок продуктов питания в 2013–2017 годах, они появляются с задержкой в 1–3 года.

Сегодняшние потребители хотят знать, что они едят. Один из способов завоевания доверия – это постоянное подтверждение производителями натуральности и качества производимых ими продуктов питания (формирование «прозрачности» брендов).

На арену выходят новые инструменты подтверждения качества и натуральности продукции, в том числе мобильные приложения, такие как Shopwell, Open Label и платформа Smart Label, делающие товары и цепочки поставок «прозрачными» для потребителей (block chain technology).

Такой подход в России уже используют крупнейшие производители молочной функциональной продукции, подчеркивающие тем самым ее натуральность и полезность. Например, покупателям предоставляется возможность отследить, из какого именно фермерского хозяйства поступило молоко, разъясняются процедуры производства, подтверждается полезность продукции на основе результатов научных исследований.

Сегодня бренды должны обладать простыми и очень очевидными характеристиками, наличие которых потребители имеют возможность проверить, и которые не требуют длительного разъяснения и описания (так называемый анти-аутентичный маркетинг). Данный тренд сегодня в России все активнее используют небольшие фермерские хозяйства, предлагающие своим покупателям фасованную продукцию краткосрочного хранения. Еще одним примером является апеллирование производителей в своей маркетинговой деятельности к ГОСТам, которые также ориентируют покупателей на уровень качества и состав продукции, а также вызывают ассоциативную связь с временами СССР, когда «вредных» продуктов питания на рынке практически не было. Такой подход реализуют производители колбасных изделий, мороженого и других продуктов. На этой же волне имеют хорошие шансы выйти на рынок небольшие производители, предлагающие продукты питания «ручной» работы по старинным проверенным временем рецептам (крафтовое пиво, шоколад ручной работы, «домашняя» сметана и другие).

Еще один тренд – глобальное движение в сторону здорового образа жизни и натуральности. Помимо health & wellness на первый план выходят healthonism и weight management. Healthonism (от health – «здоровье» и hedonism) – это тренд, связанный с желанием совместить потребление продуктов питания, доставляющих удовольствие, с пользой для здоровья (например, алкоголь с антиоксидантами, продукты с пониженным содержанием сахара, «полезный» фастфуд и другие). Weightmanagement – это системы управления весом, которые предполагают комплексную работу по снижению или контролю веса. Частью этой работы являются различные мобильные предложения производителей, целью которых являются не только прямые коммуникации компаний и брендов с потребителями, но и информирование их о пользе и способах приготовления и потребления продуктов питания. Например, европейские приложения Danone insiDe, Unilever, Activia VIP, Nestle и др.

Наконец, расширение ассортимента продуктов для здорового питания позволяет выделять пространства под продукты для здорового образа жизни, «коллекции» продуктов для приготовления определенных блюд, фермерские продукты и другое, тем самым существенно облегчая потребителям процедуру выбора. В России на сегодняшний день такой подход практически не встречается.

Перечисленные выше тенденции требуют от российских предприятий, работающих или планирующих выйти на рынок здорового питания, следующих действий:

- постоянно «держать руку на пульсе», анализируя российский и зарубежный рынки, действия конкурентов и поставщиков, научные разработки и патенты в сфере продуктов питания, потребительское поведение и смежные рынки, а также постоянно искать идеи для разработки новый продукции;

- налаживать постоянную обратную связь со своими потребителями с помощью социальных сетей, фокус-групп, форм обратной связи и другого;

- перерабатывать существующие и разрабатывать новые рецептуры продуктов питания, соответствующие запросам и стилю жизни (health & wellness lifestyle) разных целевых аудиторий;

- вкусу продукта должно уделяться первостепенное значение, – времена, когда полезное не могло быть вкусным, уходят в прошлое;

- стимулировать потребителей пробовать принципиально новые продукты с неизвестным для них вкусом, делая упор на пользу для здоровья и натуральность;

- для потребителей должна быть очевидна польза определенного сочетания ингредиентов, например, пробиотические йогурты с фруктами или хлеб с отрубями;

- формирование альянсов с поставщиками ингредиентов и упаковки, которые зачастую первыми узнают о новых трендах на рынках;

- постоянная работа над снижением себестоимости продукции, чтобы она стала доступной не только среднему и высокому, но и низкому ценовому сегменту (формирование массового спроса);

- в продвижении делать упор на продукты для завтрака, ужина и перекуса, которые являются ключевыми приемами пищи для современных жителей мегаполисов. Например, производители «легкого» кефира (например, кефирный продукт Bio Max Легкий производства «Вимм-Билль-Данн» или напиток кефирный «Активиа» компании Danone) часто позиционируют его как способ для перекуса и ужин для тех, кто контролирует вес;

- уделять внимание упаковке, которая сегодня должна быть удобной в потреблении (например, порционная упаковка или упаковка для потребления на ходу – например, био+протеиновая «Активиа» Drink & Fit производства Danone), хранении (например, упаковка с молнией или упаковка – например, цикорий «Целебник» производства кофейной копании «СЛАВКОФЕ»; упаковка, пригодная для микроволновой печи – например, натуральная молочная каша от «Сваля») и транспортировке в открытом виде, привлекать внимание и показывать все преимущества потребления продукта для потребителей.